誤區一:等市場明朗時再進場

很多投資者想在底部出現、或者市場明朗時才開始進場投資,而實際上市場永遠沒有看明朗的時候,站在現在看過去的K線圖,市場總是很明朗的。在市場中,當你看明白時,機會已經過去了。

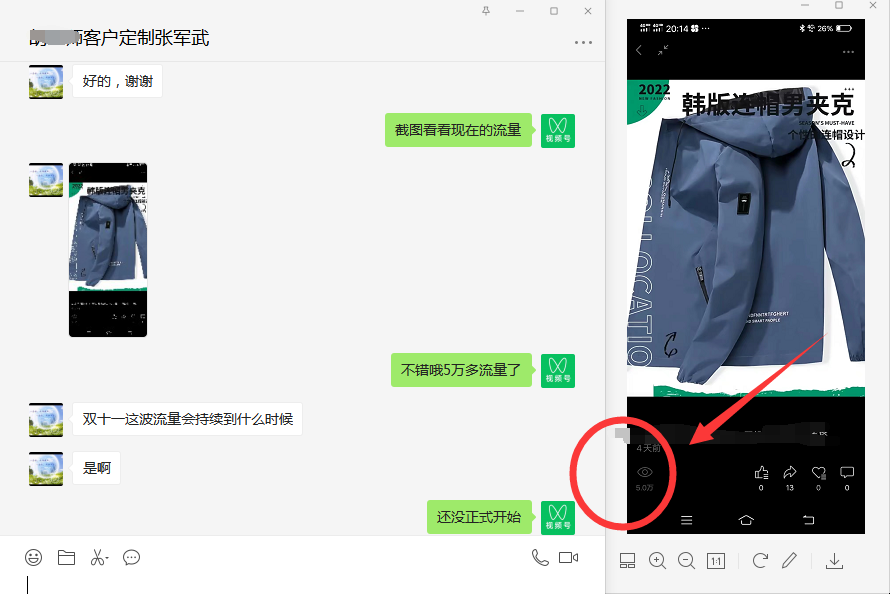

其實,定投要越早開始越好。對于實現同樣的理財目標,如果定投早一步,每月可以少支出多少錢呢?假設我們60歲退休時需要儲備100萬元的養老金,以1985-2014年期間定投美國標普500指數實際收益率計算(期間經歷過幾次牛熊市)。可以看到,如果你在30歲就開始定投,每月只需投入800元,收益率達到247.39%;而若在50歲才開始定投,每月需投入5260元,收益率只有58.44%。

誤區二:弱市中停止基金定投

很多投資者在弱市的時候看到基金凈值開始縮水,就想停止定投來止損。但其實基金定投正是依據牛市、熊市交替出現而設定的投資策略,同樣的資金在牛市獲得較少的份額,在熊市獲取較多的份額,從而最終實現攤平成本,獲取平均收益。

從歷史數據來看,其實定投在形成微笑曲線的時候表現的最好。

當市場一路上漲,定投的回報率比一次性投資略差;

當市場一路下跌,定投的回報率比一次性投資好;

當市場先跌后升,定投的回報率大大高于一次性投資;

當市場波動頻繁,定投的回報率也可能比一次性投資高。

誤區三:任何基金都能用來定投

并非所有的基金都適合用來定投,貨幣基金和債券基金不適合定投。選擇基金很關鍵——高彈性、成長性的基金收益更佳。

相比于高彈性的指數基金,貨幣基金和債券基金相比于就不適合用來定投,它們收益較穩定,定投和一次性投資效果差距不是太大,而股基波動較大,更適合用定投來均衡成本和風險。而相比主動基金而言,指數基金不易受主動基金人員變動以及費率低廉等特點,被大家認為是定投的較好品種。

誤區四:只選擇業績排名第一的基金

隨著基金行業競爭的日漸激烈,基金排名每年的變化都很大,加之過往業績并不代表未來收益。故而,有些投資者一味地選擇往年業績排名第一的基金并非最佳辦法,而且也不要單純只看短期回報率排名,建議投資者選擇定投的基金最好是長期戰勝大盤最終超過同類產品的基金。

此外,還有一部分投資者以為選擇定投方式就不用考慮其賺錢能力,這也是不可取的。在選擇定投基金的過程中,不僅要看基金產品的發行情況,還要根據自己的風險承受力來選擇股票型、混合型、指數型等產品。其次,還要看公司管理資產的能力、團隊的敬業精神和經營操作水平,在選擇中把賺錢強、品牌聲譽好的基金列入可選擇范圍。

誤區五:止盈贖回之后就不再定投

在定投止盈贖回之后,投資者往往會拿到一筆豐厚的贖回金額,然而很多人并沒有明確的目標,不知道該怎么定制贖回之后的投資策略。其實將贖回金額作為本金繼續定投,直至下一次牛市的到來,這樣周而復始、積少成多,滾雪球優勢會越來越明顯。

1、將贖回金額作為本金,以原有方式繼續定投

以上一輪贖回金額作為本金,手中可以掌握足夠的穩定可支配現金。

單次定投金額小,投放戰線長,可能會超過中國牛市的一個周期。

2、在原始定投金額不變的基礎上,將贖回基金均攤加投

單次定投金額增多,投放時間相對短,有更大幾率出現下一波牛市。

3、增加另一只指數,以組合的方式繼續定投

定投組合可以化解風險,同時得到穩定的收益。

關鍵詞: 基金定投