新興市場的貨幣危機,仍在持續。

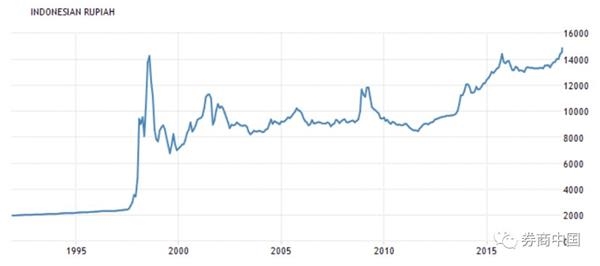

比如印尼盾已經貶值到了20年來的創紀錄低點,而土耳其里拉8月份累計大幅貶值24%,阿根廷比索8月份累計貶值26%。

一國外匯儲備規模,成為外界分析其匯率是否穩定的重要因素。但是,仁者見仁智者見智。外匯儲備并不是匯率穩定的必然因素,特別是資本賬戶自由化的國家,更是如此。歷史上看,貨幣危機往往伴隨著銀行業危機,無論國內還是國外的流動性風險都會明顯上升。

眾所周知,市場流動性,取決于迅速變化的預期,而預期的變化需要穩定的信心作為支撐。回顧這些貨幣危機國家的治理歷史來看,更普遍的是“有錢”任性,將大量資金投在固定資產領域和房地產市場,扭曲資源配置,抬高資產價格。

面對全球匯率戰攻擊的升級,本國居民的信心才是維護幣值穩定的關鍵。一國一幣,要想穩定,必須規范治理體系,明確貨幣發行規則,必須動心忍性,曾益其所不能,堅決實現“有錢”也不任性。非如此,貨幣信心難以穩定。

外匯儲備并不是匯率穩定的必然因素

“我們的美元儲備可以為港元提供將近800%的支持。”香港金管局總裁任志剛在1998年初如此霸氣的說道。

彼時,中國內地的外匯儲備總量才1400億美元。而香港的外匯儲備將近1000億美元,在全世界上僅次于日本和中國內地。與此同時,香港1997年預算盈余占到GDP的6.4%,主權債務為零。

換到今天來看,香港外匯儲備4000億美元,中國內地外匯儲備3萬億美元。兩者同樣在全世界排行前列。在2017年香港預算盈余占到GDP的8%還多,主權債務為零。但是,龐大的外匯儲備之下,就沒有匯率穩定壓力嗎?

今天的香港要比1997年更好嗎?事實上,今年以來,香港金管局為了維穩港元匯率,已經累計買進港元規模突破千億關口,香港銀行體系總結余也進一步降低到700億港元附近。香港金管局上調利率的壓力,絲毫不見減少,資金流出仍然在繼續。

顯然,外匯儲備從來也不是匯率穩定的必然因素。對于這一點,曾在1998年金融危機時任香港金管局副總裁的沈聯濤,在《十年輪回》中,有過精彩的論述,本文僅摘錄供大家分享:

在國際投資者攻擊港元時期,關鍵問題在于心理因素。唯一能夠打破聯系匯率制的是香港人,他們擁有大量港元。如果他們對于聯系匯率失去信心,貨幣發行局制度也就完結……

在面對巨大不確定性時,普通人(港元持有者)并不會認為這種細節有什么要緊。如果他們的信心動搖了,稍有風吹草動,他們都會覺得是壞消息,草木皆兵。

香港政府的領導人正確的意識到,關鍵在于金融動蕩時期公眾期待領導人作出果斷的行動。香港沒有財政赤字,外國人手里也沒有香港主權債務,所以香港除了擔心香港人是否還支持港元之外,沒有什么其他可怕的。然而,要是公眾失去信心,就一切都完了。

貨幣危機只是前奏曲

從匯率角度看,印尼資金外流很明顯。現在,印尼盧比兌美元跌至20年來新低。

諷刺的是,印尼在過去20年里,對于外匯儲備異常重視。原因,是在1997年亞洲金融危機吃了虧。當時,印尼的外匯儲備才161億美元。如今規模多少?根據印尼央行的數據,截至2018年7月底,印尼外匯儲備額為1183億美元。

顯然,印尼外匯儲備規模在20年里增長了7倍多。這是整個新興市場的整體局面的縮影。扣除中國的外匯儲備之后,全球新興經濟體所持有的外匯儲備規模仍比1999年末高出3.2萬億美元,累計增幅超過700%。

然并卵,增長7倍外匯儲備的印尼,在今年也沒有穩定住匯率,反而在不斷跌向紀錄低點,央行加息壓力越來越大。

所謂貨幣危機,貨幣危機是指國內和國外資本的出逃!其原因是中央銀行沒有足夠的外匯來維護本幣的匯率。

就如同上文沈聯濤所言,“香港除了擔心香港人是否還支持港元之外,沒有什么其他可怕的。然而,要是公眾失去信心,就一切都完了。”應用到其他國家和地區的貨幣同樣如此,在資本賬戶開放的浮動匯率制度下,本國居民對于本國貨幣的支持才是關鍵要素。

通常來說,貨幣危機伴隨著銀行業危機。1997年,外匯儲備不足的印尼政府不得不向國際貨幣基金組織(IMF)求助。如今,事情還沒有到那一步,但是資金外流已經明顯加快。1997年,占印尼銀行業總資產一半的154家銀行,每家都至少經歷了一次擠兌危機。

存款人紛紛賣出印尼盧比,買入美元,如果買不到美元,就買黃金。這樣流動性壓力下,印尼銀行部門全面陷入混亂,大多數借貸人不管有沒有償還能力,都停止了償還貸款。無奈之下,印尼接受了銀行系統85%的資產。

同樣在土耳其,2000年土耳其金融危機,可謂貨幣危機和銀行業危機雙重危機。2000年時,土耳其外匯儲備為200億美元,比1994年增長了4倍。但是,匯率貶值嚴重,當時,1 歐元最多可兌換 50 萬土耳其里拉,6年時間貶值14倍。

點燃導火索的是,土耳其銀行業危機。當時,土耳其的 83 家銀行多數經營不善,人們大量提取存款的恐慌情緒之下,政府最后不得不為問題銀行伸出援手,進行注資,而注入資金使得外匯儲備驟減,不但使人們的通貨預期升高,加劇了擠兌行為,同時削弱了政府的外匯儲備。

隨后,貨幣貶值壓力進一步放大,到2001年之后,一度跌到1350萬比1美元,土耳其的舊里拉成為當時世界上最大面額的流通貨幣,堪比此前的委內瑞拉,人們輕而易舉地就可以成為 “億萬”富翁。2001年,土耳其陷入了幾十年來最嚴重的經濟危機,通貨膨脹率高達70%,里拉嚴重貶值并且200萬人失業。最后不得不在,2005年正式啟動新土耳其里拉,新發行的1里拉折合100萬舊里拉。

穩定幣值的關鍵是規范治理體系

為什么香港如此厚的家底,還需要穩定幣值?

因為香港經濟中存在著明顯的軟肋。這主要表現在房地產部門和股票市場的資產泡沫越來越大上。香港是房地產開發商的夢幻天堂,外資和中產階段爭先恐后的把房地產當做對沖通貨膨脹的工具。房地產,是整個香港經濟中最大部門,也是銀行業貸款的主要對象,而在股票市場上,房地產股票和銀行股票占據支配地位。

顯然,房地產和銀行兩者扎扎實實得捆綁在一起。一榮俱榮,一損俱損。這是驚人的不幸,和驚人的操縱。這一巨大的繁榮,也勢必帶來巨大的不穩定。

除了香港,看看那些被拋棄的一些新興市場國家,南非、土耳其、印尼、阿根廷,都顯著存在著過度發鈔,過度基建投資的情況。

當世界充滿著流動性時,這些國家任性發鈔,將大量資金投在固定資產領域和房地產市場,扭曲資源配置,抬高資產價格。但是,當流動性消失后,市場信心喪失,又忙不迭動用居民儲蓄去為“揮霍”買單。

一個沒有規范治理體系的國家貨幣,卻又如何讓本國居民,對本國貨幣,存有巨大的熱情和信心呢?此時此刻,不由得想起歐陽修所著《伶官傳序》所述,“故方其盛也,舉天下豪杰,莫能與之爭;及其衰也,數十伶人困之,而身死國滅,為天下笑。夫禍患常積于忽微,而智勇多困于所溺,豈獨伶人也哉。”

其實非獨伶人也,一國一幣,要想穩定,必須動心忍性,曾益其所不能,“有錢”也不能任性。